¿Qué deben saber de la Reforma del Plan General Contable las PYMES?

Desde el 30 de enero de este año, por el Real Decreto-ley 01/2021, de 12 de enero, ha entrado en vigor una nueva Reforma del Plan General Contable. Si bien es una reforma que introduce importantes cambios en el Plan General Contable (de aplicación obligatoria para las empresas no consideradas PYMES), en lo que respecta al Plan General Contable de PYMES, su repercusión es mucho menor. Introduce únicamente una mejora técnica que deben tener en cuenta sobre todo los responsables de elaborar las Cuentas Anuales en cada empresa. Desglosamos los cambios para las PYMES y resumimos las modificaciones en el Plan General Contable.

Después de la aplicación de este RDL, el Consejo General de Economistas emitió un comunicado, congratulándose de que “solo aquellas empresas que no utilicen el Plan General Contable de PYMES tendrán la obligación de aplicar los nuevos criterios”. En definitiva, aunque los cambios pueden afectar a todas las empresas, aquellas que se ciñan al Plan General Contable para PYMES apenas se verán afectadas.

Por este RDL 1/2021 se modifica el Plan General de Contabilidad de Pequeñas y Medianas Empresas aprobado por el Real Decreto 1515/2007.

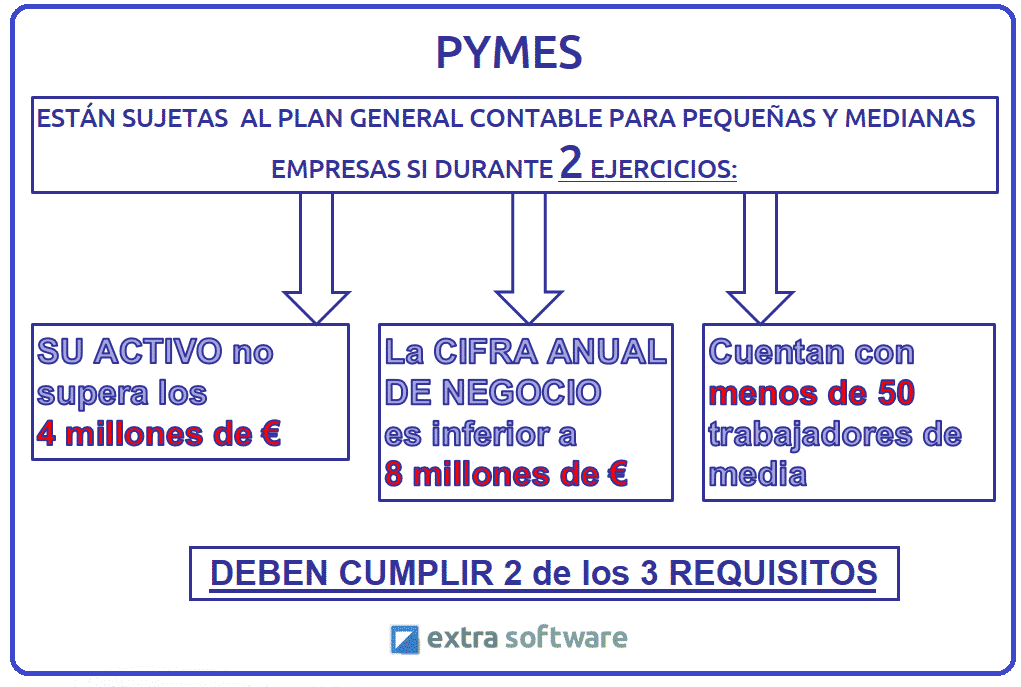

En concreto, El PGC para PYMES, aunque es voluntario, solo se puede aplicar a empresas que cumplan estos requisitos:

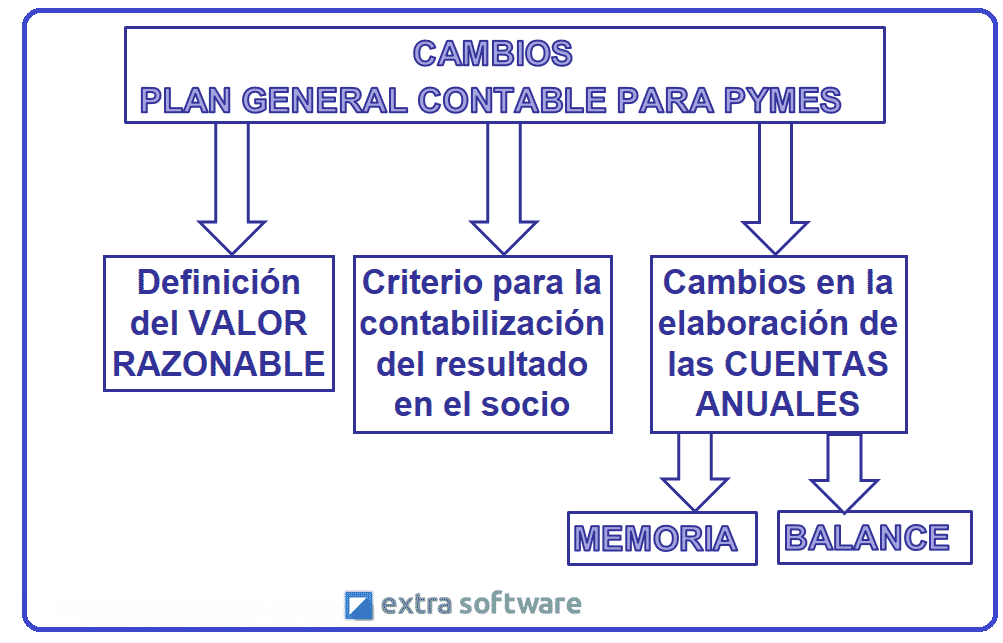

Para las empresas que utilizan este PGC, los cambios constituyen una mejora técnica que afecta a la regulación sobre el valor razonable, el criterio para la contabilización del resultado en el socio y la elaboración de las Cuentas Anuales. Más adelante veremos cómo Reforma del Plan Contable General afecta a las empresas no consideradas PYMES.

Regulación sobre el valor razonable y otras modificaciones

Primeramente, en cuanto al criterio de definición del valor razonable:

La empresa debe tener en cuenta las condiciones del activo o pasivo que los participantes en el mercado tendrían en cuenta al fijar el precio en una fecha de valoración. Estas condiciones son:

- El estado de conservación y la ubicación.

- Las restricciones, si las hubiere, sobre la venta o el uso del activo.

Además, se deberá tener en cuenta en un activo no financiero la capacidad de un participante en el mercado para obtener beneficios de el en su máximo o mejor uso. Como hipótesis, se asume que el activo o pasivo se transmite entre partes interesadas independientes mutuamente.

En el mercado principal del activo o pasivo o, en ausencia del mercado principal, en el mercado más ventajoso (que maximiza el importe percibido por la venta de un activo o minimiza la cantidad a pagar por transferencia de un pasivo).

En principio no se incluyen los costes del transporte, salvo que la localización sea una característica del activo, en cuyo caso se ajustará el precio con los costes del transporte de dicha localización al mercado.

Se modifica también el apartado de intereses y dividendos recibidos de activos financieros, en concreto con la redacción siguiente:

“El juicio sobre si se han generado beneficios por la participada se realizará atendiendo exclusivamente a los beneficios contabilizados en la cuenta de pérdidas y ganancias individual desde la fecha de adquisición, salvo que de forma indubitada el reparto con cargo a dichos beneficios deba calificarse como una recuperación de la inversión desde la perspectiva de la entidad que recibe el dividendo”.

Cambios en la elaboración de las Cuentas Anuales

Respecto a la Memoria:

Deberá indicarse cualquier otra información complementaria no incluida en el modelo de la memoria que sea necesaria para permitir el conocimiento de la situación y actividad de la empresa en el ejercicio (…), en particular, se incluirán datos cualitativos correspondientes a la situación del ejercicio anterior cuando ello sea significativo.

Respecto al Balance:

Las emisiones de capital figurarán en los fondos propios cuando la ejecución del acuerdo de aumento se hubiera inscrito en el Registro Mercantil con anterioridad a la formulación de las Cuentas Anuales realizada dentro del plazo establecido según la regulación vigente (es decir, tres meses desde el cierre del ejercicio).

Se pretende que, aunque se posponga la formulación de las cuentas anuales más allá de ese plazo no se podrá evitar la obligatoriedad de incluir dichas emisiones de capital en el pasivo corriente.

CAMBIOS DEL PLAN GENERAL CONTABLE

Por último enumeramos, sin darles mayor desarrollo, los cambios que afectan a las empresas NO consideradas PYMES. Con la excepción de la definición de valor razonable, no son obligatorios para las empresas que se acogen al Plan General Contable de PYMES.

- Se modifica la definición de Valor Razonable.

- Las categorías de activos financieros pasan de ser 6 a ser 4.

- En el caso de las de pasivos financieros pasan de ser 3 a ser 2.

- Se incorpora el principio de reconocimiento de ingresos en el momento que se produzca la transmisión del control de los bienes y servicios pactados (anteriormente se diferenciaban bienes y servicios).

- La categoría de “activos financieros disponibles para la venta” es sustituida por “activos financieros a valor razonable con cambios en el Patrimonio Neto”

- Todos los activos financieros se deben valorar inicialmente a valor razonable (salvo inversiones en empresas de grupo, multigrupo o asociadas).

- Las coberturas contables experimentan una mayor flexibilidad en los requisitos a cumplir.

- Como excepción a la regla general de valoración, cuando se realicen operaciones con intermediarios financieros que comercialicen materias primas cotizadas, el método de valoración es el de valor razonable menos costes de venta.

- Respecto a la moneda extranjera, se recoge el caso particular de los activos financieros de carácter monetario clasificados en la categoría de valor razonable con cambios en el patrimonio neto.

- Se modifican los instrumentos financieros híbridos para simplificarlos.

- Son adaptadas las normas para la Formulación de las Cuentas Anuales Consolidadas se ven modificadas.

- Las normas de adaptación del Plan General a las entidades sin ánimo de lucro se adaptan a la nueva regulación.

Finalmente recordemos que, de esta nueva Reforma del Plan Contable, las PYMES solo deben aplicar la parte referida a la mejora técnica de la ley, indicada más arriba.