Inminente la implantación del software Ticket BAI en País Vasco

Ticket BAI es un sistema inminente para los obligados tributarios de País Vasco, y es común a las tres Diputaciones Forales (Vizcaya, Guipúzcoa y Álava), si bien tiene particularidades en cada una de las Hacienda Forales. El sistema tiene en común un encadenamiento de las facturas, que se firman electrónicamente, impidiendo su manipulación y borrado, por lo que obliga a contar con un software Ticket BAI en País Vasco, como Gextor TicketBAI. El sistema tiene como objetivos con esto una mayor asistencia, transparencia y control para los obligados tributarios y una lucha contra el fraude fiscal. Como te contamos en nuestra publicación anterior, su expansión al resto de España aún no tiene fecha, pero llegará.

CONTENIDO

¿Quiénes están obligados al software Ticket BAI en País Vasco?

¿Cómo funciona un software Ticket BAI?

¿Cuándo se implantará el software Ticket BAI en País Vasco?

¿Cuál es el software Ticket BAI de Extra Software?

¿En qué te beneficia un software Ticket BAI?

Ticket BAI lleva preparándose durante varios años, pero su implantación obligatoria se estima en enero de 2022 para los obligados tributarios de las tres Haciendas Forales, habiéndose incorporado recientemente la Hacienda Foral de Álava con la misma fecha de implantación obligatoria. Si bien en Vizcaya el sistema está enmarcada dentro de un proyecto más amplio (Batuz), actualmente todo el País Vasco está obligado a Ticket BAI.

¿Quiénes están obligados al software Ticket BAI en País Vasco?

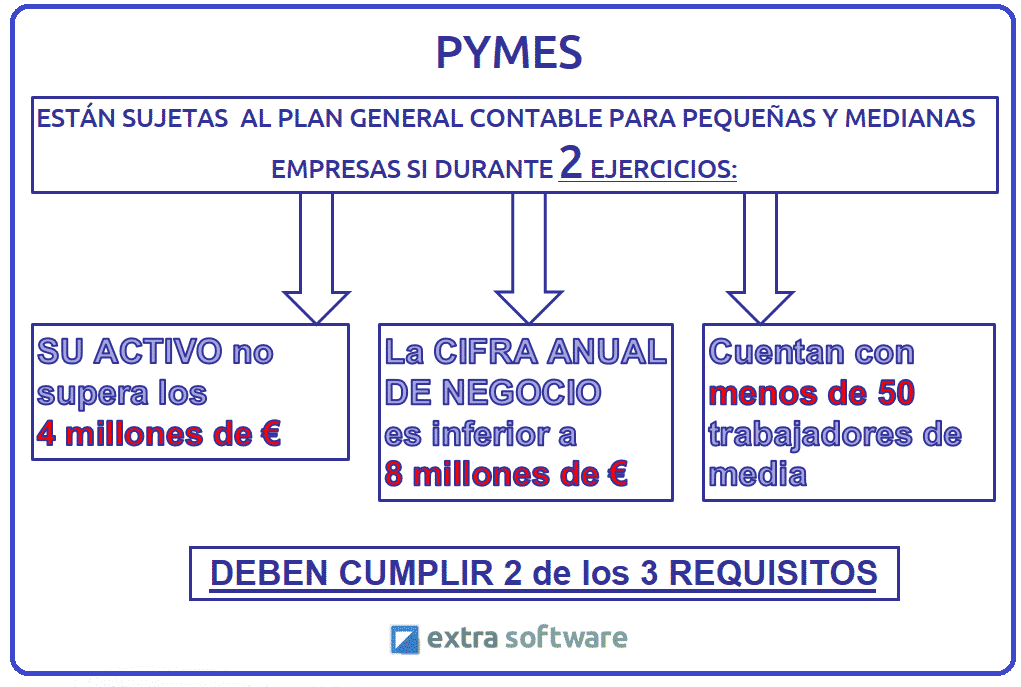

Todas las personas físicas y jurídicas y entidades sin personalidad jurídica que desarrollen actividades económicas y estén sujetas en la competencia normativa de las Haciendas Forales Vascas en el IRPF o el Impuesto de Sociedades.

¿Cómo funciona un software Ticket BAI?

Ticket BAI se basa en un encadenamiento de las facturas, que a la vez se firman electrónicamente, incorporando un identificativo TBAI y un código QR con los datos de la factura. De este modo se asegura la autenticidad y la integridad de los registros de la factura en el software Ticket BAI que se utilice. Además, las facturas pueden ser emitidas por distintos dispositivos como terminales punto de venta (TPV), ordenadores, máquinas de vending, balanzas avanzadas, tablets o teléfonos móviles. Cada dispositivo firma también la factura con su certificado de dispositivo y toda la información queda incorporada en el sistema.

¿Cuándo se implantará el software Ticket BAI en País Vasco?

- En la provincia de Vizcaya, por Norma Foral de julio de 2020, lleva implantado el periodo voluntario desde Octubre de 2020, y será obligatorio desde Enero de 2022, dentro del sistema Batuz.

- En Guipúzcoa, según Norma Foral de noviembre de 2020, se implantará en número reducido de obligados tributarios desde enero de 2022 y se extenderá de forma escalonada por sectores entre esa fecha de inicio y el otoño de 2023. A finales de 2022, todas las empresas deberían contar con un software TicketBAI.

- En Álava se ha publicado recientemente la Norma Foral (30/04) que implica la obligatoriedad de herramientas tecnológicas para Ticket BAI desde Enero de 2022.

¿Cuál es el software Ticket BAI de Extra Software?

Conscientes de las necesidades de nuestros clientes de País Vasco, hemos preparado Gextor TicketBAI, un software TicketBAI que cumple con toda la normativa obligatoria en País Vasco. El software tiene variantes dependiendo de cada una de las Haciendas Forales, y en el caso de Vizcaya está integrado dentro de Gextor Batuz, que cumple con la normativa Batuz de este territorio.

Gextor TicketBAI está conectado con el ERP Gextor, genera las facturas de venta con un identificativo TBAI y código QR que imprime en cada una de ellas. Por otra parte, envía automáticamente los registros con todas las especificaciones requeridas por la normativa vigente a las Haciendas Forales de País Vasco. El módulo cuenta también con opciones para controlar y consultar los envíos realizados y sus respuestas y un sistema de verificación para inspectores que certifica el cumplimiento por parte de la empresa con la normativa.

¿En qué te beneficia un software Ticket BAI?

Un software Ticket BAI no solo te asegura el cumplimiento de la normativa y un mayor control de tu facturación y tributación, además si lo implantas este año te puede suponer un importante AHORRO fiscal.

Vizcaya y Guipúzcoa han establecido INCENTIVOS FISCALES en forma de un 30% de deducción de los gastos e inversiones para implantar un software Ticket BAI. Esta deducción se aplica en la cuota del IRPF, el Impuesto de Sociedades y el Impuesto sobre la Renta de No Residentes.

En todos los casos el incentivo fiscal aplicará en aquellos casos en los que la inversión se realice en el periodo voluntario, es decir, en 2021.

Los incentivos fiscales se pueden aplicar a:

- Adquisición de equipos y terminales, con sus software y periféricos asociados, así como su implantación e instalación.

- Adquisición del software de firma electrónica necesario, así como su implantación e instalación.

Qué sanciones te puede suponer no contar con un software Ticket BAI

Tanto Guipúzcoa como Vizcaya han establecido ya importantes sanciones por no cumplir con la normativa en periodo obligatorio

- Por INCUMPLIMIENTO, una multa del 20% de la cifra de negocios (ejercicio anterior), con un mínimo de 20.000 €.

Además, en caso de REINCIDENCIA, la sanción será del 30%, con un mínimo de 30.000 €.

- Por DESTRUCCIÓN, BORRADO o MANIPULACIÓN del software y archivos informáticos, una multa del 20% de la cifra de negocios (ejercicio anterior), con un mínimo de 40.000 €.

En caso de REINCIDENCIA de este tipo de infracción, una multa del 30% de la cifra de negocios (ejercicio anterior), con un mínimo de 60.000 €.

Conclusión

Por tanto, si tu empresa está obligada fiscalmente a un software Ticket BAI en País Vasco, te recomendamos que no dejes pasar mucho tiempo, tanto por evitarte sanciones como por bonificarte fiscalmente. Igualmente estarás obligado muy pronto, pero si lo implantas durante 2021, tu inversión puede otorgarte importantes incentivos fiscales, lo que es una gran ventaja.

Contacta con nosotros. Somos tu mejor aliado.

Ofrecemos soluciones personalizadas y un servicio de asistencia incomparable.También te ayudamos a sacar todo el partido a tus productos, formaremos a tus empleados y te daremos el asesoramiento que necesitas.